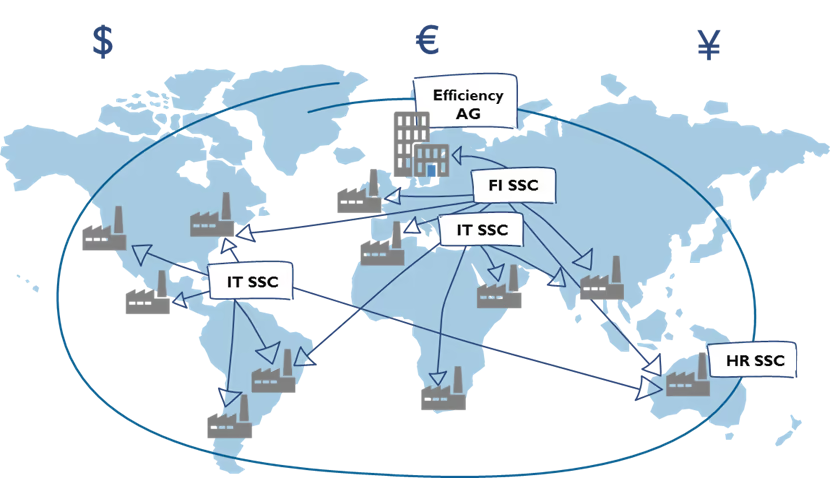

Die Bedeutung steuerlicher Verrechnungspreise (Transfer Pricing) für international operierende Unternehmen kann nicht überschätzt werden. Die Globalisierung, kontroverse Diskussionen über Steuervermeidung sowie gesetzgeberische und Compliance-Initiativen auf Ebene der OECD (BEPS) und der EU sorgen für zunehmende Komplexität.

Warum ist das Thema Transfer Pricing für Sie heute wichtig?

- Miteinander verbundene Unternehmen müssen strenge Regeln beachten, wenn sie interne Dienstleistungen oder Lieferungen verrechnen.

- Verrechnungspreise rücken immer stärker in den Fokus der internationalen Finanzbehörden, insbesondere vor dem Hintergrund des Vorwurfs der bewussten bevorzugten Verrechnung von Gewinnen in Niedrigsteuer-Ländern (Steuer-Oasen)

- Strenge und zunehmend international abgestimmte Regeln zwingen dazu, grenzüberschreitende Aktivitäten (Preis und deren Ermittlung) umfassend zu dokumentieren.

Es gilt: Um den steuerlichen Anforderungen zu genügen, müssen die Verrechnungspreise so ausgestaltet sein, dass die Konzerngesellschaften, die die wesentlichen Funktionen ausüben, die meisten Risiken kontrollieren und tragen, und die maßgeblichen immateriellen Werte schaffen und besitzen, den größten Anteil am Konzernergebnis (d.h. Gewinne oder Verluste) zugeordnet bekommen.

Viele Finanz- und Steuer-Verantwortliche benennen daher Verrechnungspreise und deren Dokumentation als Schwerpunkt ihrer Aufmerksamkeit und sehen in ihnen ein nicht unwesentliches Risiko-Potenzial für die Unternehmen.

Wo es bei Transfer Pricing auf ankommt

- Transfer Pricing Regularien zu verstehen

- Diese Anforderungen von ihren unternehmerischen Anforderung zu reflektieren

- Steuerliche Belange zu verstehen und entsprechend zu handeln

- Die richtigen Werkzeuge zur Verfügung zu haben, um die notwendigen Analysen zu fahren und die richtigen Darstellungsebenen zu finden.

Ein führendes Wirtschaftsprüfungs- und Beratungsunternehmen sowie ein führender Anbieter von Enterprise Service Management und IT Financial Management Lösungen bieten damit ein Komplettpaket aus Fachwissen, Methodenkompetenz, Best-Practices und konkreten Werkzeugen für die Umsetzung.

Transfer Pricing richtig verstehen

- Wie ist Ihr Prozess heute?

- Wer stellt welche Anforderungen?

- Wie kalkulieren und reporten Sie heute?

- Wie kommen Sie zu einer validen Dokumentation?

Serviceware Financial bietet moderne Modellierungen für IT-Servicekosten, detailliertes und automatisiertes IT-Budgeting, Cloud Cost Management, sowie flexibles und konfigurierbares Monitoring. Mit den zusätzlichen Transfer Pricing Features können CFOs, CIOs und Finanzverantwortliche ihr IT und Shared Services Management noch grundlegender optimieren.

Bestimmen Sie mit KPMG und Serviceware den Reifegrad Ihrer Organisation zu Transfer Pricing.

Die Leistungen von Serviceware und KPMG ergänzen sich im Bereich der steuerlichen Verrechnungspreise und generieren zusammen einen erheblichen Mehrwert für Unternehmen.

- Michel Braun, Director, Tax – Global Transfer Pricing Services at KPMG.

Nutzen Sie unsere Transfer Pricing Webinar-Präsentation zu Ihrer Information und vereinbaren Sie am besten gleich Ihr unverbindliches telefonisches Beratungsgespräch mit Experten beider Unternehmen. Es kostet Sie nur 20-Minuten.

English

English